업무용 승용차 비용처리

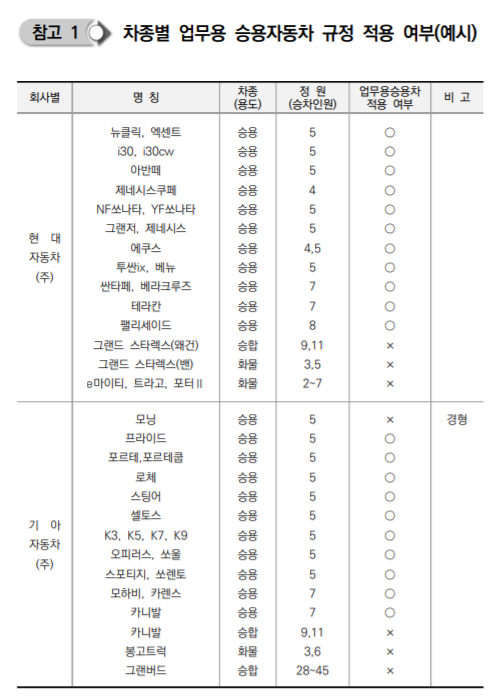

법인 또는 개인 사업자 가운데 복식부기 의무자는 업무용 승용차 비용처리할 수 있습니다

다만, 법인사업자와 복식부기의무자인 개인사업자의 업무용승용차 관련비용은 일정 요건⋅기준에 따라 비용으로 공제하여야 합니다.

- ① 업무전용자동차보험에 가입하여야 하여야 합니다.

- ② 운행기록부상 총 주행거리에서 업무용 사용거리가 차지하는 비율만큼 비용이 인정됩니다.

- ③ 고가차량 일수록 일시에 많은 비용이 공제되는 불합리한 점을 해소하기 위해 감가 상각비 등의 연간 비용한도를 두고 있습니다.

업무용승용차 관련비용

○ 업무용승용차에 대한 감가상각비, 임차료, 유류비, 보험료, 수선비, 자동차세, 통행료 및 금융리스부채에 대한 이자비용 등 업무용승용차의 취득⋅유지를 위하여 지출한 비용입니다.

* 운전기사의 급여는 인건비 처리해야 합니다.(업무용승용차 관련비용 아닙니다.)

운행기록부 작성⋅비치

○ 업무용승용차 관련비용을 업무사용 비율만큼 인정받고자 하는 경우에는 업무용승용차별로 운행기록 등을 작성⋅비치하여야 하며, 신고시에는 제출의무가 없지만 납세지관할 세무 서장이 요구할 경우 이를 즉시 제출하여야 합니다.

- 업무용승용차 운행기록 방법은 국세청고시 제2019-16호(법인사업자) 및 제2019-17호(개인사업자)에 따라 작성합니다.

- 어떤 차량의 비용을 업무에 사용한 비율(주행거리 기준)만큼 인정받고 싶다면 승용차별 운행기록부도 작성, 비치했다가 관할 세무서장이 요구하면 즉시 제출해야 합니다. 다만 운행기록부를 작성하지 않더라도 연간 1천500만원 한도에서는 비용을 공제받을 수 있습니다.

업무용 사용거리 범위

○ 제조⋅판매시설 등 해당 법인의 사업장 방문, 거래처⋅대리점 방문, 회의 참석, 판촉 활동, 출⋅퇴근 등 직무와 관련된 업무수행을 위하여 주행한 거리를 말합니다.

※ 거래처 접대를 위한 운행, 직원들의 경조사 참석 등 복리후생을 위한 운행은 업무용 사용 거리에 해당합니다.

추가사항으로 부동산 임대업 등 업무용 승용차가 꼭 필요하지 않은 업종인데도 가족기업 소유로 고급승용차를 취득하거나 빌려 사적으로 사용하는 사례를 막기 위해 일정 요건에 해당하는 법인의 경우 비용 인정 한도가 축소됩니다.

지배주주와 그 특수관계자 지분 50% 초과, 부동산 임대업이 주업이거나 매출액 중 부동산 또는 부동산 대여·이자·배당 소득 합계가 70% 이상, 상시 근로자 수 5인 미만 등 3가지 조건을 모두 갖춘 국내 법인을 겨냥한 규정입니다.

이들 법인의 업무용 승용차(운행기록부 미작성 경우) 손금인정한도는 500만원, 감가상각비·처분손실 한도는 400만원으로 적용됩니다.

2020년 2월 19일 국세청이 소개한 업무용 승용차를 세법상 비용 처리하기 위해 알아두어야 할 유의 사항입니다.

'세금신고 (Tax Filing)' 카테고리의 다른 글

| 장기임대주택에 대한 거주주택 비과세 특례 적용 여부 (0) | 2020.04.04 |

|---|---|

| 잔금청산 및 소유권이전 등기 전 매매대금의 대부분을 지급한 경우 취득시기 (0) | 2020.04.02 |

| FATCA & FBAR (0) | 2020.03.26 |

| 유튜버 세금신고 (0) | 2020.03.25 |

| 미국 개인소득세 1040 Form (0) | 2020.03.24 |

댓글